オプション取引って?

相場を動かす存在

option-trading

オプション取引って?

相場を動かす存在

option-trading

株式市場で耳にすることが多くなったオプション取引。アメリカの市場では個人投資家がスマホで取引し、一部銘柄の急騰につながっている。どんな仕組みで、どのように使われているかについてイラストを使ってわかりやすく解説する。

もしもに備えた

選択肢

アメリカの個人投資家が

空売りファンドに対抗

アメリカの株式市場で注目を集めるゲーム専門店ゲームストップ株の急上昇。空売りをしかけていたヘッジファンドに、SNS上で連携した個人投資家が立ち向かった際に使ったのがコールオプション(買う権利)です。少ない元手で購入できるコールオプションを個人が大量に購入し、そのオプションを売った投資家が今度は株価上昇リスクを減らすために株式を買い、急上昇につながったとみられます。

オプションって?

オプションという言葉は日常生活でも耳にします。選択肢や、選ぶ権利のことです。株などのオプションとは、買うか買わないかを選ぶ権利のことを指します。オプション取引は、選ぶ権利を売買する取引です。

権利のやり取り

株などのオプションは、ある時(満期日)にある値段(権利行使価格)で売買できる権利です。大きく分けて2種類あり、買う権利を「コールオプション」、売る権利を「プットオプション」といいます。これらの権利に値段がついていて、証券会社などを通して売買できます。

オプションの種類

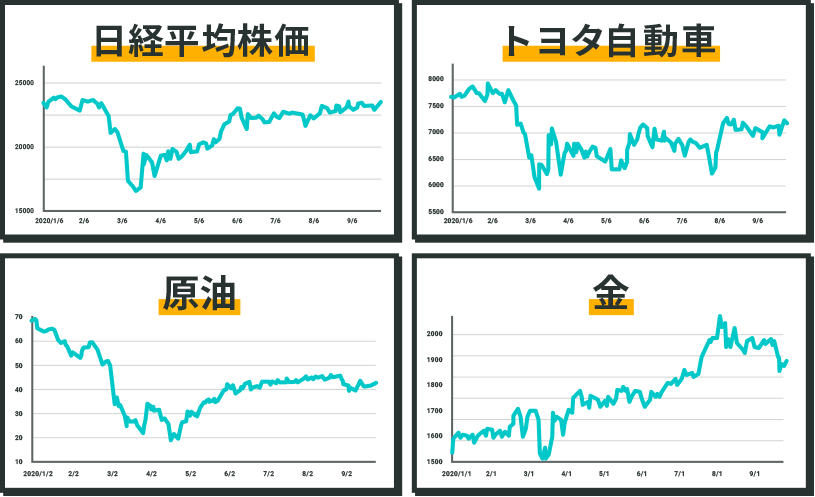

オプション取引はモノそれ自体を売買するのではなく、モノをもとにした権利を売買します。企業の株式、日経平均株価などの株価指数、原油や金など商品、国債など様々なオプションがあります。日本で一番取引されているのは、日経平均株価をもとにした「日経225オプション」です。

なぜオプション取引をするの?

企業の株式や株価指数先物、商品先物などは市場で売買できます。それなのになぜオプション取引をするのでしょうか。プロの投資家(機関投資家)は自分たちの持っている資産を守るための「保険」として、オプション取引を使っています。

新型コロナウイルスが猛威を振るった2020年2~3月、世界中の株や商品の価格が大暴落しました。2万3000円あった日経平均株価も一時1万6000円台まで急落しました。

そのとき2万円のプットオプション(売る権利)をもっていたとしたら、どうでしょう。損害を抑えることができたはずです。オプション(権利)はいつまでか、どこまでの下落にそなえるかによって値段がかわります。長い期間、大きな損害を補償できるほど高くなるのも保険と同じです。

オプションの売り手は保険会社のような存在です。最初にオプション料を受け取りますが、不測の事態が起きたときには買い手の損害を補償していることになります。

「コール」と「プット」

コールオプション

コールオプションは、ある時(満期日)にある値段(権利行使価格)で、何かを買う権利のことです。コールの買い手は、満期日に権利行使価格で買う権利を得ます。コールの売り手は、満期日に買い手が権利を行使したら、応じる義務を負います。

コールオプションの仕組み ①

日経平均株価の実際の値動きで、取引の例を見てみましょう。2020年2月3日、日経平均は2万2971円です。

満期日が3月13日で権利行使価格が2万3500円のコールの価格は、2月3日時点で230円です。

上村さんは3月13日までに株価が上がると思い、23万円で1枚コールを買います。最小取引単位の「1枚」はコールの価格の1000倍です。

一方、下がると思う下村さんはコールを売り、23万円を受け取ります。これがコールの売買です。

3月13日に、オプションを決済する日経平均の価格は1万7052円でした。上村さんは2万3500円で買う権利を持っていますが、予想が外れて値下がりしたので、権利を放棄します。上村さんは2月に支払った23万円が損失になります。

下村さんは2月に受け取った23万円の利益がでます。

以上のように、日経平均が下がる場合、コールの買い手はコールの価格分だけ損失を被ります。ただ下がった分が損失となる先物取引などと比べれば、オプション取引ならば損失は最初に払ったオプション料(コールの価格)だけに抑えられます。コールの売り手は、コールの価格分だけ利益を得ます。次に、株価が上がる場合はどうなるか見てみましょう。

コールオプションの仕組み ②

2020年3月13日、日経平均は1万7431円です。満期日が6月12日で、権利行使価格が1万9000円のコールの価格は705円です。

上村さんは6月12日までに株価が上がると思い、70万5000円で1枚のコールを買います。一方、下がると思う下村さんはコールを売り、70万5000円を受け取ります。

6月12日に、オプションを決済する日経平均の価格は2万2071円でした。上村さんは1万9000円で買う権利を行使します。最小取引単位の「1枚」は1000倍なので、日経平均が1万9000円のときに買って2万2071円のときに売ると、コール1枚あたり307万1000円の利益がでます。3月に70万5000円でコールを買ったので、全体で236万6000円の利益がでます。

上村さんが買う権利を行使するので、下村さんは応じる義務があります。下村さんは2万2071円の日経平均を1万9000円で売り、1枚あたり307万1000円の損失がでます。3月に70万5000円を受け取っているので、全体で236万6000円の損失です。

以上のように、日経平均が上がる場合、コールの買い手は上げ幅の大きさに応じて利益を得ます。コールの売り手は、上げ幅の大きさに応じて損失を被ります。

プットオプション

プットオプションは、満期日に権利行使価格で何かを売る権利のことです。プットの買い手は売る権利を得ます。プットの売り手は、買い手が権利を行使したら応じる義務を負います。

プットオプションの仕組み ①

日経平均の実際の値動きで見てみましょう。2020年2月3日、日経平均は2万2971円です。

満期日が3月13日で、権利行使価格が1万8000円のプットの価格は12円です。

安田さんは3月13日までに株価が下がると思い、1万2000円で1枚のプットを買います。

株価が上がると思った高田さんはプットを売り、1万2000円を受け取りました。これがプットの取引です。

3月13日に、オプションを決済する日経平均の価格は1万7052円でした。安田さんは1万8000円で売る権利を行使します。日経平均を1万7052円で買って1万8000円で売ると、プット1枚あたり94万8000円の利益がでます。2月に1万2000円でプットを買ったので、全体で93万6000円の利益が出ます。

安田さんが売る権利を行使するので、高田さんは応じる義務があります。高田さんは1万7052円の日経平均を1万8000円で買い、1枚あたり94万8000円の損失が出ます。2月に1万2000円を受け取っているので、全体で93万6000円の損失です。

以上のように、日経平均が下がる場合、プットの買い手は下げ幅の大きさに応じて利益を得ます。プットの売り手は、下げ幅の大きさに応じて損失を被ります。

プットオプションの仕組み ②

株価が上がる場合の取引も見てみましょう。3月13日、日経平均は1万7431円です。満期日が6月12日で、権利行使価格が1万6000円のプットの価格は1050円です。

安田さんは6月12日までに株価が下がると思い、105万円で1枚のプットを買います。株価が上がると思う高田さんはプットを売り、105万円を受け取ります。

6月12日に、オプションを決済する日経平均の価格は2万2071円でした。安田さんは1万6000円で売る権利を持っていますが、予想が外れて値上がりしたので、権利を放棄します。安田さんは3月に支払った105万円が損失になります。

高田さんは3月に受け取った105万円の利益がでます。

以上のように、日経平均が上がる場合、プットの買い手はプットの価格分だけ損失を被ります。プットの売り手は、プットの価格分だけ利益を得ます。コールでもプットでも買い手は「損失限定/利益無限大」、売り手は「利益限定/損失無限大」という特質を持っています。

レバレッジ効果

オプションには少ない資金で大きな金額を投資できるレバレッジ効果があります。

通常の取引の場合

トヨタ自動車の株価が6500円のとき、株価が上がると考えて株を買うとします。7000円に値上がりしたときに売ると、利益は500円で、利益率は7.7%です。

オプション取引の場合

日経平均株価が2万3000円で、これから上がると考えているときに、日経平均を「2万3250円で買う権利」を150円で買うとします。

日経平均が値上がりして、オプションの満期日に2万3500円になりました。このとき、買う権利を使って2万3250円で買い、2万3500円で売ると、250円の差額が手に入ります。150円の投資で100円の利益を得たので、利益率は66.7%です。

権利の価格は変動する

オプション価格の変動

オプションの価格

オプションの価格は株価と一緒で変動します。日経平均のオプション価格でみてみましょう。満期日が8月14日で権利行使価格が2万2000円のコールオプションの価格は4月30日には325円でしたが、

6月30日には920円になりました。コールオプションを持っている人は満期日まで保有して権利を行使することで利益を得てもいいですが、この段階でオプション自体を売却して利益を得ることもできます。

なぜ価格が変わるのか

オプションの価格

オプション価格はどうやって決まっているのでしょう。オプションは「本質的価値」と「時間的価値」でできています。

日経平均のオプションで見てみましょう。満期日が8月14日で権利行使価格が2万2000円のコールオプションを6月30日に持っているとします。6月30日の日経平均株価は2万2288円です。2万2288円の日経平均を2万2000円で買うことができる権利なので、すでに価値があることになります。

これが「本質的価値」です。

今度は満期日が8月14日のオプションを4月に持っている場合と、6月に持っている場合を考えましょう。4月の段階で本質的価値がなくても、あと4カ月あれば価値がでる可能性があります。

その期待値は満期まで残り2カ月となる6月より大きくなります。これが「時間的価値」で、満期日に近づくほど減っていきます。

本質的価値と時間的価値の合計がオプションの価値で価格に反映されます。満期を迎えたときに本質的価値がないと、時間的価値もないため価値はゼロになり、権利を放棄することになります。

インザマネー (ITM)

アウトオブザマネー(OTM)

インザマネー(ITM)

オプションの価値をインザマネー(ITM)とか、アウトオブザマネー(OTM)と言葉で表すことがあります。インザマネーとは本質的価値がすでにある状態を指します。例えば4月30日の日経平均株価が2万0193円の時に、権利行使価格が1万8000円のコールオプションはインザマネーのオプションといいます。

アウトオブザマネー(OTM)

逆に本質的価値がないオプションをアウトオブザマネーといいます。権利行使価格が2万2000円のオプションはアウトオブザマネーのオプションといいます。

現物株と組み合わせる

カバードオプション

持っている株式とオプションを組み合わせる取引があります。下村さんは5万円で買ったA社の株を持っていました。

権利行使価格が5万円のコールオプションの値段が1万円だったため、下村さんはオプションを売って1万円を得ました。

A社の株価が下がった場合は、コールオプションの買い手は権利を放棄するため、下村さんは1万円の利益が確定します。

株価が上がった場合は下村さんにはA社株を5万円で売る義務が生じます。ただ下村さんは持っているA社株を渡せばいいことになります。5万円で買ったA株を5万円で売るので損益はトントンになります。

株価が上がったことによる利益は得られませんが、オプションを売ったときの1万円は手元に残ります。現物株を持ちながら取引するオプションをカバードオプションと呼びます。

オプション取引が現物株相場に影響

オプション取引と現物株相場への影響

オプション取引が実際の株価に影響を与えることもあります。株価が4万5000円だったA社の権利行使価格5万円のコールオプションの取引が増えていました。

A社株は上昇し6万円となりました。5万円のオプションを売っていた下村さんには損失がでそうです。

オプション取引では売り手の損失は無限大のため、株価が上がれば上がるほど下村さんの損失は膨らみます。A社の株価がまだ上がると考えた下村さんは、損失を抑えるためにA社株を市場から6万円で購入します。

期限を迎えたときに株価が7万円まで上昇していたら、下村さんには6万円で売る義務が生じますが、購入しておいた株を渡すことで損失を1万円に抑えることができます。

下村さんのような人がたくさんいると、損失を限定するためにA社株を買う人もたくさんでます。それが結果としてA社株がさらに上昇するということにつながります。

市場ではいろいろな思惑を持った投資家が自分の資産を増やす(減らさない)ために、いくつものオプション取引を組み合わせて取引しています。オプションの仕組みを押さえておけば、値動きの裏にどのような考えを持った人がいるのかを想像でき、相場をより理解できるようになります。